Węgierski OTP Bank Nyrt. W pierwszym kwartale 2022 r. osiągnął gorsze wyniki niż kredytodawcy w Polsce i Czechach, ponieważ ekspozycja na Ukrainę i Rosję zmniejszyła ich zyski.

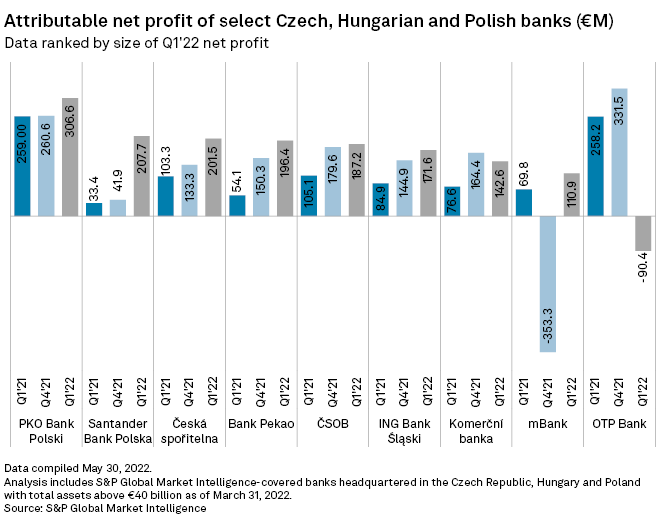

W próbie największych banków w trzech krajach wszyscy kredytodawcy z wyjątkiem OTP Bank odnotowali silny wzrost zysku netto rok do roku przy wyższych stopach procentowych, emisji rezerw na straty kredytowe związane z COVID 19 i ożywieniu po pandemii. Dane S&P Global Market Intelligence pokazały, że większość z nich opublikowała również kwartalne ulepszenia.

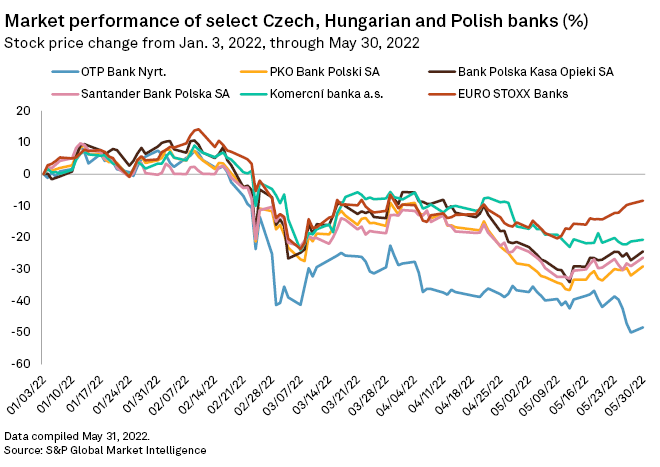

Niepewność gospodarcza, geopolityczna i regulacyjna, zwłaszcza na Węgrzech iw Polsce, może negatywnie wpłynąć na perspektywy zysków banków w nadchodzących kwartałach. Cena akcji OTP Banku spadła o 48% od początku roku, co jest największym spadkiem w próbie. Inni kredytodawcy również osiągnęli gorsze wyniki niż szerszy indeks banków EURO STOXX, który z kolei spadł o około 8%.

OTP Bank odnotował stratę netto w pierwszym kwartale w wysokości 33,4 miliarda forintów, co odpowiadało około 100,6 miliona dolarów na koniec marca, po tym, jak koszty ryzyka wzrosły w związku z rezerwami na przyszłość dla operacji rosyjskich i ukraińskich. Całkowite zaangażowanie kredytowe OTP Banku Rosji wobec 3,25 mld euro na koniec 2021 r. Oczekuje się, że rosyjska jednostka osiągnie pozytywne wyniki do końca 2022 r., podał bank podczas niedawnego wezwania do uzyskania wyników. Ostrzegła jednak, że w zależności od rozwoju sytuacji na Ukrainie mogą być potrzebne dodatkowe przepisy.

Tymczasem polski oddział Santander Bank Polska SA, polski oddział Banco Santander SA, odnotował w pierwszym kwartale wzrost zysku netto o prawie 396 proc. i poziomy roczne. reformatorzy. Zysk netto polskich kredytodawców Bank Polska Kasa Opieki SA lub Bank Pekao i ING Bank Śląski SA wzrosły rok do roku odpowiednio o 263% i 102%. Ceská sporitelna as i Komercní banka as, dwie czeskie jednostki Erste Group Bank AG i Société Générale SA, odnotowały wzrost zysków odpowiednio o 95% i 86% rok do roku.

W porównaniu do czwartego kwartału 2021 r. Komerční odnotował spadek zysku netto o około 13%, ustępując jedynie OTP Bankowi pod względem tempa wzrostu. Polski oddział Commerzbank AG, mBank SA, zwiększył zysk netto do 110,9 euro ze straty netto w czwartym kwartale w wysokości 353,3 mln euro. Inni kredytodawcy w próbie wykazali dwucyfrowy wzrost zysku netto w ujęciu kwartalnym, z wyjątkiem czeskiego oddziału KBC Group NV Ceskoslovenská obchodní banka lub ČSOB, którego zyski wzrosły o prawie 4%.

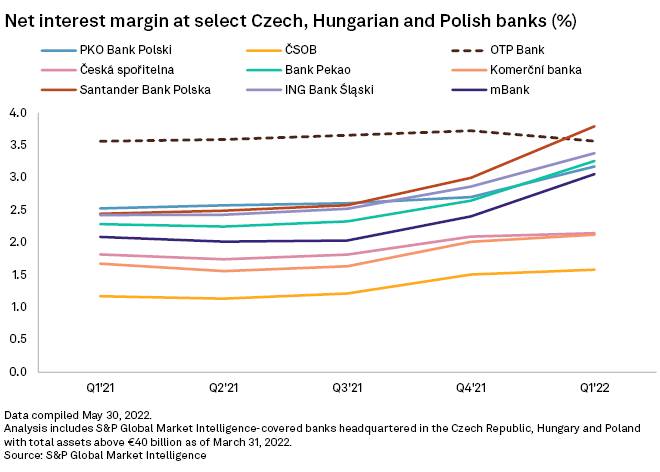

Większość banków w próbie poprawiła również swoją marżę odsetkową netto, co wskazuje na różnicę między dochodami odsetkowymi, które uzyskują pożyczkodawcy, a odsetkami, jakie płacą wierzycielom, w tym deponentom.

Polscy kredytodawcy wykazali solidne zyski z marży rok do roku i kwartał po kwartale, korzystając z podwyżki głównej stopy procentowej banku centralnego o 510 punktów bazowych w ciągu ostatnich ośmiu miesięcy, podczas gdy oprocentowanie depozytów utrzymywało się na niskim poziomie w analizowanym okresie.

Marże odsetkowe netto, czyli NIM, zostały bardziej ograniczone w największych czeskich bankach w związku z wolniejszym udzielaniem kredytów i silnym otoczeniem konkurencyjnym, powiedział S&P Global Market Intelligence Tomas Weiler, menedżer portfela czeskiego brokera Cyrus.

OTP Bank był jedynym bankiem, który odnotował kwartalny spadek i nie odnotował poprawy w ujęciu rok do roku marży odsetkowej netto, choć pozostała ona znacząco wyższa niż większość banków w próbie. bank Powiedział W ujęciu kwartalnym najbardziej spadła marża w rosyjskiej jednostce, a NIM spadł również w swojej podstawowej działalności na Węgrzech, a także w Serbii, Słowenii i Chorwacji, choć oczekuje się, że w nadchodzących kwartałach ustabilizuje się.

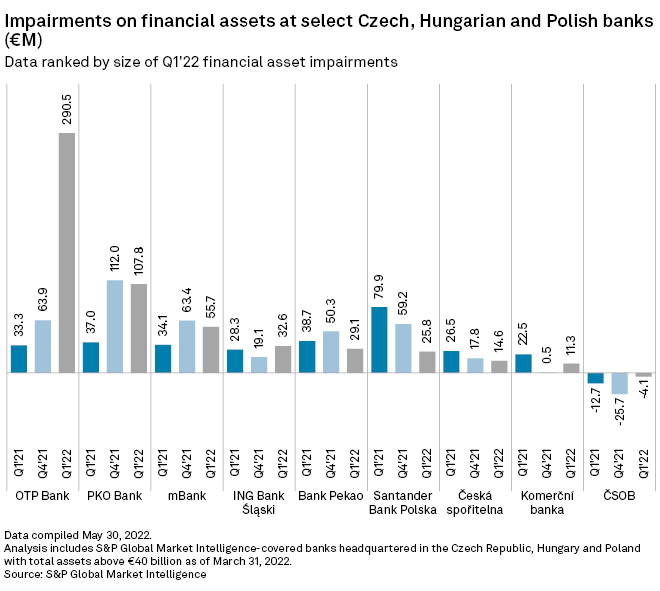

Deprecjacja aktywów finansowych Banku OTP wzrosła do 290,5 mln euro z 63,9 mln euro w poprzednim kwartale i 33,1 mln euro rok wcześniej, ze względu na rezerwy na operacje ukraińskie i rosyjskie. Polski PKO Bank Polski SA, który ma bezpośrednią ekspozycję na Ukrainę, utworzył dodatkowe rezerwy na ekspozycję w Europie Wschodniej, ale jego ogólna amortyzacja aktywów finansowych spadała z kwartału na kwartał, ponieważ był w stanie odblokować rezerwy w innych regionach.

Pekao Bank i Santander Bank Polska, a także czeski pożyczkodawca Česká spořitelna odnotowały niższe odpisy z tytułu utraty wartości aktywów finansowych zarówno w ujęciu kwartalnym, jak i rocznym. Utrata wartości jednostki ING Groep NV ING Banku Śląskiego wzrosła w ujęciu kwartalnym i rocznym. Komerční również odnotował wyższe spadki w ujęciu kwartalnym, podczas gdy spadki w innym czeskim banku ČSOB pozostały ujemne.

horyzont

Na wyniki finansowe polskich banków w 2022 r. duży wpływ może mieć planowany rządowy program pomocy dla posiadaczy kredytów hipotecznych. Według ostatnich szacunków rządu koszty programu dla banków mogą sięgnąć w tym roku 8,9 mld zł. Związek Banków Polskich szacuje, że odroczenie spłaty kredytu hipotecznego, które jest częścią planowanego programu, może kosztować same banki w 2022 r. 16 mld zł.

Polskie banki stoją również w obliczu wyższych składek do krajowego bankowego funduszu gwarancyjnego, a także rosnących kosztów depozytów klientów, powiedział mBank i Pekao Bank S&P Global Market Intelligence.

OTP Bank i inni węgierscy pożyczkodawcy stoją w obliczu ciosu zysków z rządowego planu nałożenia tymczasowego podatku na firmy działające w kraju. Jovan Sekemic, główny analityk w Raiffeisen Research, powiedział S&P Global Market Intelligence, że nowy podatek może wymazać prawie 40% podstawowych dochodów sektora bankowego.

„Liczymy, że obciążenie podatkowe banków skacze od czterech do pięciu razy w stosunku do obecnego systemu. Dlatego spodziewamy się znacznego spadku rentowności sektora w ciągu najbliższych dwóch lat” – powiedział. Bank OTP powiedział S&P Global Market Intelligence, że nie może wypowiedzieć się na temat planowanego przez Węgry podatku do czasu ogłoszenia regulacji.

Tymczasem czeskie banki staną przed wyzwaniami związanymi z udzielaniem kredytów, zwłaszcza w sektorze detalicznych kredytów hipotecznych, powiedział Weiler.

„Kolejnym problemem będzie słabszy efekt [economic] Wzrost jakości portfeli kredytowych. Pogarszające się otoczenie makro wkrótce przełoży się na wzrost rezerw, co zmniejszy zyski” – powiedział analityk.

Banki będą też musiały zmagać się z wyższymi kosztami operacyjnymi spowodowanymi rosnącą inflacją – powiedział Patrick Rozomerscu, główny ekonomista czeskiego oddziału UniCredit. Standard & Poor’s International Wywiad rynkowy. Obawy kosztowe powtórzyły także polskie Pekao i mBank.

„Internetowy ewangelista. Pisarz. Zapalony alkoholik. Miłośnik telewizji. Ekstremalny czytelnik. Miłośnik kawy. Bardzo upada.”

More Stories

W Polsce odkryto setki artefaktów, w tym hełm celtycki z brązu

Giełdy w Polsce spadają pod koniec sesji; Indeks WIG30 spada o 0,45% Według Investing.com

Ukraiński mistrz boksu Oleksandr Usyk został zwolniony po krótkim zatrzymaniu w Polsce