Warren Buffett w swoim corocznym liście do akcjonariuszy Berkshire Hathaway stanowczo bronił wykupu akcji w sobotę, mówiąc, że zakupy akcji przez Berkshire i dziesiątki spółek notowanych na giełdzie, które posiada, są dobrodziejstwem dla inwestorów.

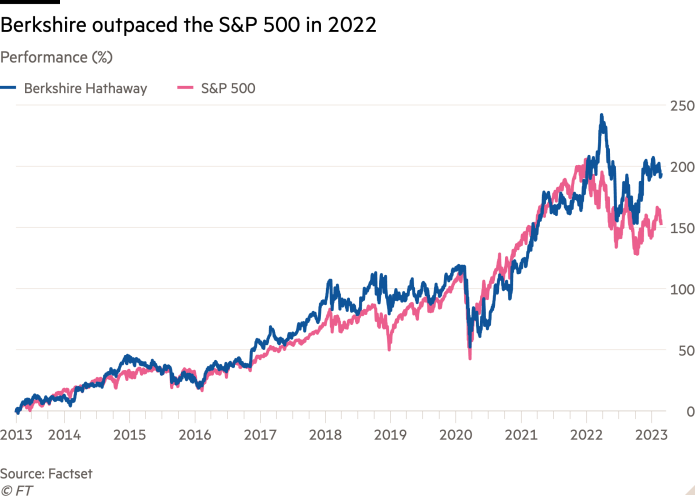

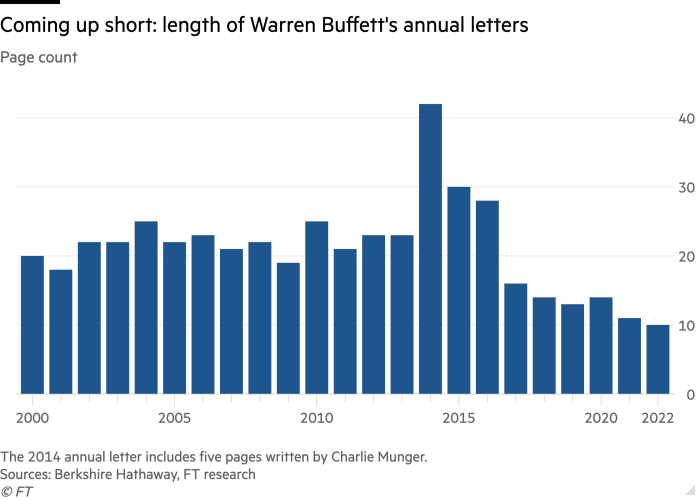

Pojawiły się komentarze 92-letniego inwestora Najkrótsze przemówienie doroczne Został opublikowany kilkadziesiąt lat temu i towarzyszyły mu wyniki pokazujące, że Berkshire odnotowało w ubiegłym roku stratę w wysokości 22,8 miliarda dolarów, spowodowaną spadkiem wartości jego portfela akcji.

Obrona Buffetta pojawia się kilka tygodni po tym, jak w Stanach Zjednoczonych zaczął obowiązywać nowy podatek od wykupu akcji. Podatek był jednym z niewielu środków zwiększających dochody, które spotkały się z jednomyślnym poparciem senackich Demokratów, kiedy uchwalili ustawę o redukcji inflacji, szeroko zakrojoną ustawę klimatyczną i podatkową prezydenta Joe Bidena.

Zwolennicy podatku argumentowali, że wykupy w niewielkim stopniu wspierają podstawową gospodarkę i można je wydać na nakłady inwestycyjne lub zwrócić pracownikom w postaci lepszych zarobków. Inni, w tym Buffett, twierdzą, że wykup może zapewnić rozważny sposób lokowania kapitału.

„Kiedy mówi się wam, że wszystkie wykupy są szkodliwe dla akcjonariuszy lub kraju lub szczególnie korzystne dla dyrektorów generalnych, słuchacie albo analfabetów ekonomicznych, albo demagogów (osobowości, które się nie wykluczają)” – napisał Buffett.

Dyrektor generalny Berkshire powiedział, że kiedy wykupy odbywały się po „cenach wartości skumulowanej”, było to korzystne dla wszystkich akcjonariuszy, odnosząc się do inwestycji, jakich jego firma dokonała w American Express i Coca-Cola w latach 90.

Podczas gdy Berkshire przestał kupować nowe akcje tych firm, wykupy dokonane przez American Express i Coca-Cola umocniły własność rozrastającego się konglomeratu w obu firmach i uczyniły Berkshire największym inwestorem.

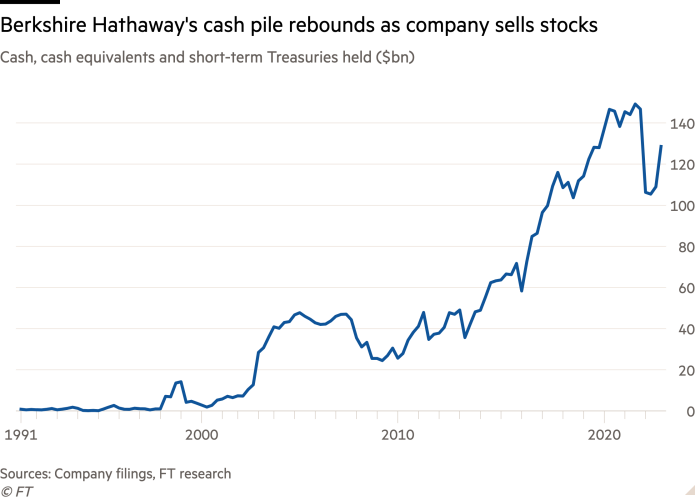

Berkshire zwiększył zakupy akcji w ostatnich latach, szczególnie w czasach, gdy Buffett znajdował niewiele atrakcyjnych alternatyw inwestycyjnych. Firma wydała w 2022 roku 7,9 miliarda dolarów na zakup swoich akcji.

Tegoroczne wykupy zostaną opodatkowane po raz pierwszy, a urzędnicy przewidują, że wykup akcji może wygenerować 74 miliardy dolarów przychodów dla Skarbu USA w ciągu następnej dekady. Liczba ta może jeszcze wzrosnąć, jeśli amerykańscy decydenci zwiększą stawkę podatkową o 1 procent.

Buffett powiedział w sobotę akcjonariuszom, że spodziewa się, że Berkshire zapłaci więcej podatków w nadchodzących latach, ponieważ rozrastający się konglomerat rośnie, obliczając, że firma zapłaciła 32 miliardy dolarów podatków w ciągu ostatniej dekady.

„Jesteśmy winni temu krajowi nie mniej: dynamika Ameryki wniosła wielki wkład w cały sukces Berkshire – wkład, którego Berkshire zawsze będzie potrzebować” – napisał. „Jesteśmy zależni od amerykańskiego Tailwind i chociaż od czasu do czasu był stonowany, jego impet zawsze wracał”.

Buffett przedstawił małe bryłki mądrości w corocznym przemówieniu, które zwykle wlewane jest przez publiczność, aby przedstawić swoje przemyślenia na temat inwestowania i świata.

List był krótszy o 10 stron, mniej więcej połowę długości jego listów od 2000 roku i zawierał prawie stronę cytatów jego wieloletniego partnera Charliego Mungera. Jego listy stawały się coraz krótsze, gdy dorastał; Jednak setki stron, które napisał dla akcjonariuszy od lat 70., oznaczają, że wystarczy przejrzeć jego archiwa, aby znaleźć jego opinie.

Buffett uderzył w optymistyczny ton, kiedy odniósł niektóre ze swoich największych sukcesów: „Efektywne rynki są tylko w podręcznikach”, krytyczne znaczenie „mocy łączenia” i „unikanie zachowań, które mogą generować niewygodne potrzeby pieniężne w nieodpowiednich momentach. ”

„Lekcja dla inwestorów: chwasty więdną, gdy kwitną kwiaty. Z biegiem czasu wystarczy kilku zwycięzców, aby zdziałać cuda. I tak, opłaca się zacząć wcześnie i dożyć 90 lat”.

Berkshire odnotowało zyski w wysokości 18,2 miliarda dolarów w czwartym kwartale 2022 roku, co oznacza spadek o ponad 50 procent w porównaniu z poprzednim rokiem. Przez cały rok firma odnotowała stratę netto w wysokości 22,8 mld USD z zysku w wysokości 89,8 mld USD w 2021 r.

Jednak na te liczby znaczący wpływ miał spadek cen portfela akcji Berkshire o 309 miliardów dolarów, który spadł wraz z powszechną wyprzedażą na rynkach finansowych. Zasady rachunkowości wymagają od Berkshire zgłaszania tych niezrealizowanych zysków i strat co kwartał w swoich wynikach.

Buffett powiedział, że pomiar był „w 100 procentach mylący, gdy był przedstawiany kwartalnie lub nawet rocznie”.

Podstawowa działalność firmy, która obejmuje linię kolejową BNSF i dostawcę lodów Dairy Queen, odnotowała zysk w wysokości 6,7 miliarda dolarów w ciągu ostatnich trzech miesięcy roku, o 8 procent mniej niż rok wcześniej.

Buffett powiedział, że całoroczny zysk operacyjny w wysokości 30,8 miliarda dolarów był rekordem dla Berkshire.

Stos gotówki firmy wzrósł do 128,6 mld USD na koniec roku z 109 mld USD we wrześniu. W ostatnim kwartale Berkshire sprzedał akcje warte ponad 16 miliardów dolarów i sprzedał akcje producenta chipów Taiwan Semiconductor Manufacturing, amerykańskiego banku regionalnego Bancorp i Bank of New York Mellon.

Chociaż w ostatnim kwartale do jego portfela nie dodano żadnych nowych akcji, Buffett znalazł inne miejsca, w których można rozdysponować pieniądze Berkshire. Wcześniej w tym roku wydał dziesiątki miliardów dolarów na zakup udziałów w głównych koncernach naftowych Occidental Petroleum i Chevron, aw czwartym kwartale sfinalizowano przejęcie przez Berkshire konkurencyjnego ubezpieczyciela z Ghany.

Firma ujawniła w sobotę, że w styczniu kupiła 41,4 procent udziałów w sieci punktów zatrzymywania ciężarówek Pilot Flying J za 8,2 miliarda dolarów, co daje jej większościowy pakiet udziałów w firmie. Berkshire po raz pierwszy kupił udziały w firmie w 2017 roku, ale szczegóły finansowe transakcji ujawnił dopiero w ten weekend.

Jego roczny raport wykazał również, że Berkshire zwiększyło nakłady inwestycyjne zarówno w swoich jednostkach energetycznych, jak i kolejowych.

Ale raport, patrząc na ogromne imperium biznesowe Berkshire, zatrudniające ponad 380 000 pracowników, przedstawił inne oznaki dysproporcji w gospodarce USA.

Firma poinformowała, że jej działalność odzieżowa, która obejmuje markę Fruit of the Loom, zmniejszała się, ponieważ detaliści zmagali się z wysokimi zapasami i spowolnieniem sprzedaży. „Spadek liczby nowych zamówień zaobserwowano w czwartym kwartale prawie we wszystkich regionach” – podała firma TTI, która zajmuje się dystrybucją komponentów elektronicznych.

Wysokie stopy procentowe ostro wpłynęły na jednostki budowlane i konstrukcyjne Berkshire. Clayton Homes, producent domów modułowych, powiedział, że jego zaległości znacznie się zmniejszyły i spodziewa się, że sprzedaż nowych domów będzie nadal trudna.

Jeden z klejnotów koronnych Berkshire – jednostka ubezpieczeniowa Geico – odnotowała szóstą z rzędu kwartalną stratę ubezpieczeniową. Berkshire ujawniło, że uzyskało wsparcie niektórych stanów USA, aby zwiększyć składki ubezpieczeniowe, które pobiera od klientów, biorąc pod uwagę wysokie odszkodowania, które musiało zapłacić w ostatnich latach.

„W rezultacie obecnie oczekujemy, że Geico wygeneruje zysk z ubezpieczenia w 2023 r.”, powiedział Berkshire.

„Odkrywca. Entuzjasta muzyki. Fan kawy. Specjalista od sieci. Miłośnik zombie.”

More Stories

Stopy procentowe w Wielkiej Brytanii: Bank Anglii wkrótce ujawni swoją kolejną decyzję

Pracodawcy zmuszający pracowników do powrotu do pracy odchodzą w zapomnienie – twierdzi ekspert, twórca terminu prezenteizm Pracuj w domu

BlackRock i Microsoft planują fundusz o wartości 30 miliardów dolarów na inwestycje w infrastrukturę sztucznej inteligencji