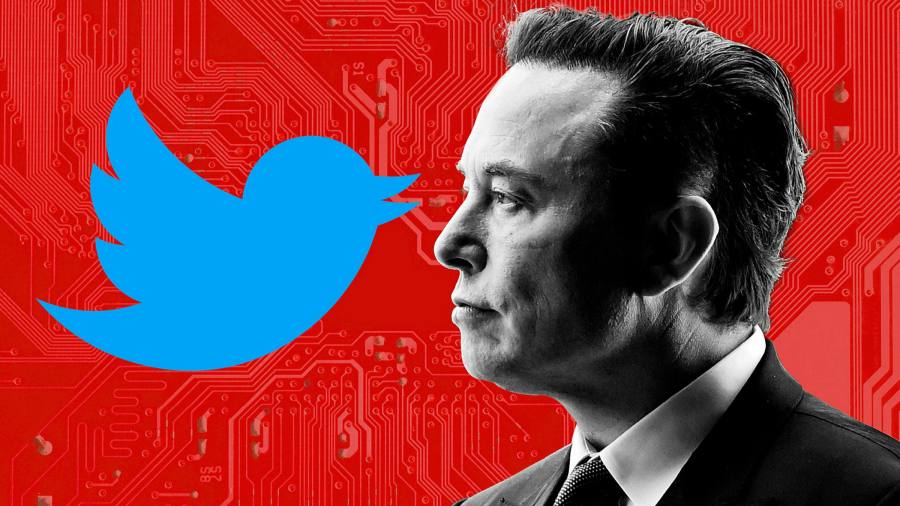

Elon Musk ujawnił pakiet finansowania o wartości 46,5 miliarda dolarów, aby sfinansować ofertę przejęcia Twittera, który dąży do zawarcia umowy, która byłaby jedną z największych przejęć w historii.

Miliarder, dyrektor generalny Tesli, zadłużył się na 25,5 miliarda dolarów – w tym 12,5 miliarda kredytu marginalnego pod zastaw swoich udziałów w producencie samochodów elektrycznych – od konsorcjum banków kierowanego przez jego doradcę finansowego Morgana Stanleya.

Osobno powiedział, że zapewni 21 miliardów dolarów kapitału na transakcję, zgodnie z arkusz roboczy Został on złożony w Komisji Papierów Wartościowych i Giełd w czwartek, chociaż nie podał dalszych szczegółów na temat źródła tej części finansowania.

Oferta skutecznie stawia Muska za 33,5 miliarda dolarów pakietu finansowania, czyli ponad 70 procent, chociaż może pozyskać współinwestorów do sfinansowania części kapitałowej transakcji.

Zapewnienie finansowania jest kamieniem milowym dla niezależnego przedsiębiorcy, który dokonał 43 miliardy dolarów to wrogi program Aby Twitter stał się prywatny w zeszłym tygodniu. Sfinalizowanie umowy zamieniłoby Muska w barona mediów społecznościowych z mocą kontrolowania tego, co określił jako świat „De facto publiczny plac miejski”.

Grupa mediów społecznościowych z siedzibą w San Francisco przyznała, że otrzymała „zaktualizowaną, niewiążącą propozycję” od Muska, ale nie udzieliła żadnej oficjalnej odpowiedzi poza stwierdzeniem, że jej zarząd jest „zobowiązany do przeprowadzenia starannego, dokładnego i przemyślanego przeglądu” oferty.

Ale zarząd Twittera już podniósł swoją obronę przed Muskiem. W zeszły piątek uruchomiła „toksyczną pigułkę”, która udaremniłaby wrogie przejęcie, czyniąc kupowanie ponad 15 procent akcji Twittera na otwartym rynku zbyt nieopłacalnym dla kogokolwiek.

Oczekuje się, że Musk wykorzysta pakiet finansowania do złożenia oferty przetargowej dla wszystkich akcjonariuszy Twittera w nadchodzących dniach, co będzie wywierać presję na zarząd firmy zajmującej się mediami społecznościowymi, aby z nim negocjował.

Musk zebrał w szeregu dziesiątki pożyczkodawców – w tym Bank of America, Barclays, MUFG i Credit Suisse – aby zapewnić dług i pożyczkę z zabezpieczoną marżą na 62,5 miliarda dolarów jego akcji Tesli. Pakiet zadłużenia obejmuje dużą pożyczkę bankową w wysokości 6,5 miliarda dolarów, kredyt odnawialny w wysokości 500 milionów dolarów oraz 6 miliardów dolarów podzielonych na zabezpieczone i niezabezpieczone pożyczki tymczasowe z siedmiu banków.

Twitter wynajął JPMorgan Chase i Goldman Sachs, aby doradzali mu w wrogim programie.

Teraz, gdy Musk przygotował wstępny pakiet finansowania, inwestorzy private equity będą zastanawiać się, czy spróbować uczestniczyć w pakiecie finansowania, czy to jako właściciele długu, czy jako partnerzy kapitałowi.

Grupa kupująca oprogramowanie Thoma Bravo, która ma aktywa o wartości ponad 100 miliardów dolarów, zaczęła rozmawiać z Muskiem o jego zaangażowaniu w akwizycję, według źródła zaznajomionego z sytuacją. Perspektywa jej udziału w przetargu Muska, o której po raz pierwszy podała New York Post, będzie miała kluczowe znaczenie w próbach zabezpieczenia dodatkowego finansowania dłużnego i kapitałowego od inwestorów instytucjonalnych, według kilku znanych pożyczkodawców. Thomas Bravo odmówił komentarza.

Pożyczkodawcy na prywatnym rynku kredytowym powiedzieli Financial Times, że spodziewają się, że może on wchłonąć ponad 10 miliardów dolarów długu i kolejne miliardy w postaci preferencyjnych akcji.

Biorąc pod uwagę ryzyko 13 miliardów dolarów długu wykorzystanego do sfinansowania transakcji, oczekuje się, że wiele banków finansujących program będzie próbowało szybko sprzedać ten dług inwestorom zewnętrznym, w tym prywatnym menedżerom ds. kredytów, takim jak Apollo Global Management.

Inni wielcy pożyczkodawcy, tacy jak Blackstone Credit, czekali na pojawienie się pakietu finansowania, zanim zdecydują, czy wziąć udział, powiedzieli ludzie znający ich sposób myślenia.

Prywatny Twitter pozostaje kontrowersyjną inwestycją w branży przejęć, a niektórzy z największych graczy w branży, tacy jak Blackstone, Vista Equity Partners i Brookfield Asset Management, nie są zainteresowani udziałem w ofercie akcji, poinformowały źródła Financial Times.

Silver Lake i Elliot Management, dwaj główni akcjonariusze, którzy poparli dyrektora generalnego Twittera, Paraga Agrawala, gdy w listopadzie przejął stanowisko współzałożyciela Jacka Dorseya, nie powiedzieli, czy byli zainteresowani udziałem w ofercie przejęcia Muska.

Akcje Twittera były w większości bez zmian w przedpołudniowym handlu w czwartek.

Z dodatkowymi raportami od Sujeet Indap

More Stories

Czy należy Ci się odszkodowanie po wyroku sądu w sprawie finansowania samochodu? | Sektor finansowy

Regulowane opłaty kolejowe w Anglii wzrosną o 4,6%, aby pokonać inflację w 2025 r. | Ceny kolei

Dyrektor generalny Tesli, Elon Musk, odważnie twierdzi, że będzie to ogromne wyzwanie dla Optimusa