Źródło obrazu: Motley Fool

Warren Buffett, miliarder i inwestor, jest jednym z największych żyjących współcześnie pionierów giełdy. Znana ze swojego podejścia do inwestowania w wartość, Oracle of Omaha generuje imponujące zwroty, odkąd rozpoczęła swoją działalność w 1942 roku. I chociaż nie osiąga lepszych wyników niż rynek każdego roku, jej średni roczny zwrot wynosi nieco poniżej 20% w długim okresie termin. .

To w zasadzie dwa razy więcej niż giełda w tym samym okresie. Więc jak to zrobił? I w jaki sposób nowi inwestorzy po trzydziestce mogą wykorzystać jego strategię, aby zwiększyć swoje długoterminowe bogactwo? Odkryjmy.

Wielki sekret

Na początku tego roku Buffett opublikował swoją słynną książkę Pismo roczne Do Berkshire Hathaway współtwórcy. I był rozdział pt Sekretny sos’, wreszcie wyszczególniając, w jaki sposób jego firma inwestycyjna osiągnęła większość swojego sukcesu.

Odpowiedź: zyski.

Chociaż istnieje wiele aspektów procesu inwestycyjnego w Berkshire, większość portfela wydaje się pochodzić od spółek wypłacających dywidendy. Jednak nie była to jedna z firm o najwyższej stopie zwrotu lub najdłuższej historii, ale raczej taka, która przez dziesięciolecia mogła stale zwiększać płatności dla akcjonariuszy.

Buffett zainwestował w 1988 r coca colaInc., która w tamtym czasie, w następstwie krachu na giełdzie w 1987 r., wygenerowała zwrot w wysokości około 4,5%. Od tego czasu biznes napojów bezalkoholowych urósł do międzynarodowego giganta, sprzedającego miliardy butelek dziennie, co umożliwia znacznie zwiększyć zyski akcjonariuszy.

W 2022 roku Berkshire Hathaway otrzymało 704 miliony dolarów dywidendy od samej Coca-Coli. W porównaniu z pierwotnie zainwestowanymi prawie 1,3 miliarda dolarów, początkowy zwrot z 4,5% wzrósł od tego czasu do 54,2%!

Innymi słowy, tak długo, jak Coca-Cola utrzyma swoje obecne wypłaty, Buffett będzie nadal uzyskiwał 54,2% rocznego zwrotu z tej pozycji, nawet jeśli cena akcji pozostanie stabilna. A to tylko jedna z kilku firm w jego portfelu, których płatności rosły wykładniczo na przestrzeni lat.

Znajdź następną Coca-Colę

Postępując zgodnie z tą tajną miksturą, wszystko, co musi zrobić 35-letni inwestor, to znaleźć akcje, które mogą zapewnić podobny wzrost zysków jak Coca-Cola. Kiedy to zrobisz, budowanie funduszu emerytalnego staje się bułką z masłem. Oczywiście znacznie łatwiej to powiedzieć niż zrobić.

Ustalenie, które firmy staną się arystokratami, a nawet królami, nie jest łatwe. Jednak jedną z kluczowych cech wspólnych wszystkich tych firm jest elastyczny przepływ wolnych środków pieniężnych.

Dywidendy są opcjonalną płatnością dla spółek finansowanych z wolnymi przepływami pieniężnymi. Dlatego w trudnych czasach płatności od akcjonariuszy są często opóźniane lub nawet całkowicie anulowane, ponieważ nie ma wystarczających wolnych przepływów pieniężnych, aby je wesprzeć.

Oczywiście należy wziąć pod uwagę inne czynniki, takie jak kondycja finansowa, strategia biznesowa, talent menedżerski i wycena. Jednak likwidując spółki o niskich marżach wolnych przepływów pieniężnych (wolne przepływy podzielone przez przychody), lista kandydatów na akcje może zostać znacznie zmniejszona.

„Odkrywca. Entuzjasta muzyki. Fan kawy. Specjalista od sieci. Miłośnik zombie.”

More Stories

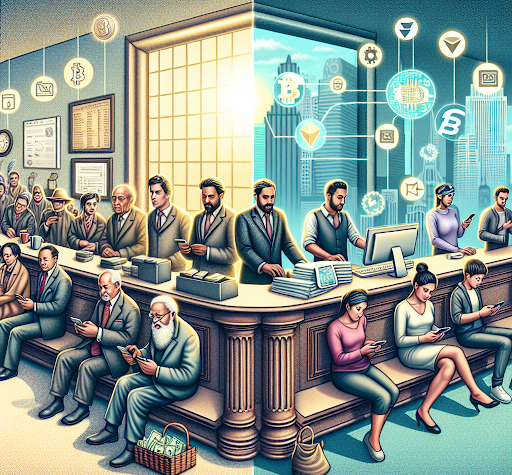

Innowacje w finansach: Jak technologia zmienia sposób, w jaki zarządzamy pieniędzmi

Stopy procentowe w Wielkiej Brytanii: Bank Anglii wkrótce ujawni swoją kolejną decyzję

Pracodawcy zmuszający pracowników do powrotu do pracy odchodzą w zapomnienie – twierdzi ekspert, twórca terminu prezenteizm Pracuj w domu